ふるさと納税の寄附金控除

ふるさと納税で寄附を行うと、税金の控除が受けられます。

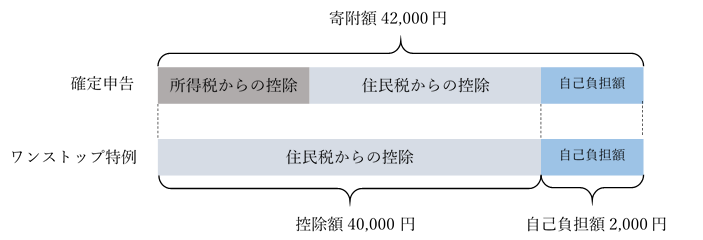

例えば、図のとおり、42,000円の寄付を行うと、40,000円の税の控除が受けられます。

申請方法

「確定申告」または「ワンストップ特例申請」によって、寄附金控除が受けられます。

ワンストップ特例の詳細はこちらをご確認ください。

「確定申告」を行うと、所得税と住民税の2つの税金で控除されます。

「ワンストップ特例」を行うと、住民税からのみ税金が控除されます。

控除額はどちらも変わりません。

ワンストップ特例を申請していても、確定申告を行う場合には、必ず寄附金控除の申告も行ってください。確定申告を行うとワンストップ特例は否認され、寄附金控除が受けられません。

控除額の計算式

- 確定申告の場合:所得税控除+住民税(本則控除)+住民税(特例控除)

- ワンストップ特例の場合:住民税(本則控除)+住民税(特例控除)+住民税(申告特例控除)

所得税控除の計算式

(ふるさと納税額-2,000円)×所得税率

※所得税の場合、控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

※所得税率に復興特別所得税率を含みます。

| 課税総所得金額 | 税率 |

| 195万円以下 | 5.105% |

| 195万円超330万円以下 | 10.21% |

| 330万円超695万円以下 | 20.42% |

| 695万円超900万円以下 | 23.483% |

| 900万円超1,800万円以下 | 33.693% |

| 1,800万円超4,000万円以下 | 40.84% |

| 4,000万円超 | 45.945% |

住民税(本則控除)の計算式

(ふるさと納税額-2,000円)×10%

※住民税の場合、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

住民税(特例控除)の計算式

以下の1と2のどちらか小さい方の金額

- (ふるさと納税額ー2,000円)×(100%ー10%(住民税率)ー所得税の税率※)

- (住民税の調整控除後の所得割)×20%

※住民税の場合、控除の対象となるふるさと納税額は、住民税の調整控除後の所得割額の20%が上限です。

※所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率です。実際の所得税率とは異なる場合があります。

住民税(申告特例控除)の計算式

住民税(特例控除額)×課税総所得金額に応じた割合

| 課税総所得金額 (人的控除差調整額控除後) |

割合 |

| 195万円以下 | 84.895分の5.105 |

| 195万円超330万円以下 | 79.79分の10.21 |

| 330万円超695万円以下 | 69.58分の20.42 |

| 695万円超900万円以下 | 66.517分の23.483 |

| 900万円超 | 56.307分の33.693 |

いくらまで寄附できる?

寄附金の限度額は、総所得金額等の合計額の30%です。

ただし、一定額までは2,000円の自己負担金で控除を受けられますが、一定額を超えると自己負担金が増加していきます。

(例)収入300万円で単身の場合

寄附金:28,000円→自己負担金:2,000円、控除額:26,000円

寄附金:600,000円→自己負担金:489,772円、控除額:110,228円

控除額の計算は、以下のエクセルシートをご利用がおすすめです。

![]() 寄附金控除額の計算シミュレーション(xlsx 56 KB)

寄附金控除額の計算シミュレーション(xlsx 56 KB)

![]() 全額控除されるふるさと納税額(年間上限)の目安(pdf 140 KB)

全額控除されるふるさと納税額(年間上限)の目安(pdf 140 KB)

限度額の目安を求める計算式

住民税の調整控除後の所得割額×20%÷(100%-住民税率:10%-所得税率×復興税率)+2,000

参考

- 調整控除後の所得割額

| 合計所得金額 | 控除額 |

| 200万円以下 | (A)(B)のいずれか少ない金額×5% (A)人的控除の差の合計額 (B)市・県民税の合計課税所得金額 |

| 200万円超2,500万円以下 | (A)(B)のいずれか大きい金額×5% (A)人的控除の差の合計額-(合計課税所得金額-200万円) (B)5万円 |

| 2,500万円超 | 適用なし |

寄附金控除の計算例

- 給与収入:5,000,000円

- 社会保険料の支払い:700,000円

- 扶養: 妻、子(高校生)、子(小学生)

- ふるさと納税の寄附:30,000円

寄附金控除金額のイメージ図

| 自己負担金 | 所得税 | 住民税 | |

| 所得控除 | 税額控除 (基本分) |

税額控除 (特例分) |

|

| 2,000円 | 1,430円 | 2,800円 | 23,771円 |

寄附した年の所得税から1,430円、

寄附した翌年度の個人住民税から26,571円が控除されます。

| 自己負担金 | 住民税 | ||

| 税額控除 (基本分) |

税額控除 (特例分) |

税額控除 (申告特例分) |

|

| 2,000円 | 2,800円 | 23,771円 | 1,430円 |

寄附した翌年度の個人住民税から28,001円が控除されます。

※端数処理の関係で28,000円ちょうどの控除にはなりません。

寄附金の限度額

控除が受けられる寄附金の上限額

総所得金額等×30%=上限額

3,560,000×30%=1,068,000

寄附金控除が受けられる寄附金額は、1,068,000円までです。

なお、この場合、寄附金控除は194,919円、自己負担金は873,081円(1,068,000円-194,919円)です。

自己負担額の2,000円で全額控除ができる上限額

住民税の調整控除後の所得割額×20%÷(100%-住民税率:10%-所得税率×復興税率)+2,000

=169,500×20%÷(100%-10%-5.105)+2,000=41,931

寄附金額が41,931円までなら、自己負担金2,000円を引いた残りの額がすべて控除額となります。なお、2,000円の自己負担金は必ずかかります。